Opinião

Perspectivas para o preço do gás natural em 2021

Enquanto caminhamos rumo à maturidade do mercado, obedecemos à lógica de precificação indexada ao petróleo ou aos seus derivados

O preço de gás natural no país está atrelado ao preço do petróleo (tipo brent, em dólar) e ao câmbio (para conversão ao Real). Essa é a lógica que rege a maior parte dos contratos entre Petrobras e distribuidoras de gás natural[1], e corresponde à quase totalidade do volume de gás que chega ao consumidor final. Existem movimentos pelas distribuidoras em busca de alternativas, mas ainda sem representatividade no volume comercializado ao mercado. Sendo assim, as projeções de preço para o mercado brasileiro passam necessariamente por estimativas de preço de petróleo e pelo câmbio.

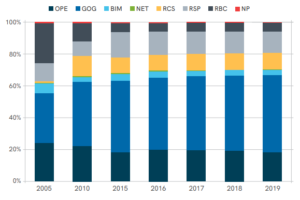

No mundo, mercados mais desenvolvidos definem o preço com base nas leis de mercado do gás natural (oferta x demanda). Segundo levantamento da International Gas Union (IGU), o volume de gás consumido cujo preço é indexado ao óleo (OPE) vem perdendo terreno e representou, em 2019, 18,5% do gás total consumido. A precificação Gas on Gas competition (GOG) já corresponde à quase metade do consumo global.

Fonte: IGU - Wholesale Gas Price Survey 2020 (clique na imagem para ampliar)

Fonte: IGU - Wholesale Gas Price Survey 2020 (clique na imagem para ampliar)

Por aqui, enquanto caminhamos rumo à maturidade do mercado, obedecemos à lógica imposta pela Petrobras de precificação indexada ao petróleo ou aos seus derivados. A empresa alterou os contratos com as distribuidoras a partir de 2019, aplicando o chamado contrato Novo Mercado de Gás (NMG), indexando diretamente ao brent. Até então, os preços eram indexados à uma cesta de óleos combustíveis.

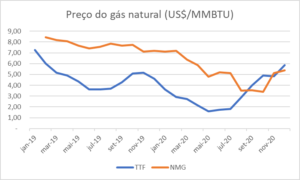

Durante o auge da pandemia, responderam mais rápido os mercados nos quais o gás compete com o próprio gás. O preço se ajustou à queda da demanda, impulsionando o retorno do consumo. Basta comparar os preços negociados no hub holandês TTF (GOG), o maior da Europa com o contrato NMG brasileiro, atrelado ao petróleo (OPE). O dinamismo daquele mercado já dava sinais de preços mais baixos desde 2019 e permitiu que os consumidores usufruíssem de um preço baixo num momento de extrema pressão financeira. No caso brasileiro, mesmo com a desvalorização do câmbio em paralelo à queda acentuada do petróleo, não se observou a queda no preço final do gás no mesmo nível do país europeu.

O mercado de gás da Holanda, um dos maiores da Europa, reagiu rapidamente à pandemia, com a queda de preços, o que impulsionou o retorno do consumo. No Brasil, não observamos a mesma queda nos preços, ainda atrelados ao petróleo. Poderíamos ter economizado mais de R$ 7 bilhões em 2020.

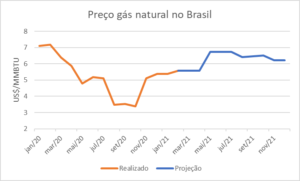

Em maio de 2020, o preço holandês (TFF) chegou a US$ 1,58 / MMBTU, enquanto que, no Brasil, a queda foi menos acentuada, como mostra o gráfico a seguir. Apesar de o preço do gás natural ter componentes regionais fortes, infere-se que o preço praticado no país em 2020 foi majorado comparando-o com um cenário de mercado aberto. Numa simples simulação, se considerarmos o preço brasileiro igual ao TFF europeu, os consumidores teriam economizado mais de R$ 7 bilhões neste ano.

Fonte: ABRACE e EIA (clique na imagem para ampliar)

Fonte: ABRACE e EIA (clique na imagem para ampliar)

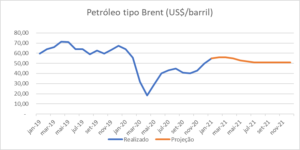

Em 2021, ao que tudo indica, seguiremos com o preço do gás atrelado ao brent. Segundo relatório recente da agência americana de energia, a EIA (U.S. Energy Information Administration), o barril do petróleo deve se manter no patamar do US$ 50/55 observado nas últimas semanas. Essa projeção tende a ser retificada para cima, já que alcançamos o patamar de U$ 60 nos últimos dias.

Fonte: EIA (clique na imagem para ampliar)

Fonte: EIA (clique na imagem para ampliar)

O reflexo desse aumento será sentido no mercado brasileiro a partir de maio, quando, pelos contratos atuais, são repassados os preços de petróleo do 1º trimestre do ano. Utilizando um câmbio médio de R$ 5,10/US$ para este ano, os preços nacionais devem se aproximar de US$ 7/MMBTU, um acréscimo de 25% em relação a dezembro/20.

Fonte: ABRACE (clique na imagem para ampliar)

Fonte: ABRACE (clique na imagem para ampliar)

A Inflação também afeta os preços, e o preço do gás não é a única pressão sobre o custo final que chega aos consumidores. As outras parcelas que formam o custo – transporte e distribuição – também sofrerão forte pressão, devido ao pico do IGP-M no 2º semestre de 2020. O índice inflacionário fechou 2020 em 23% e serve de base para o reajuste da parcela de transporte que compõe a tarifa, e para margem de distribuição em importantes estados como São Paulo, Rio de Janeiro e Minas Gerais. Dessa forma, o custo final do gás para indústria brasileira chegará à casa de US$ 12/ MMBTU, quase o dobro daquele visto na Europa (US$ 7,3/MMBTU em 2019) e o triplo em relação aos Estados Unidos (US$ 3,75 em 2019).

Devemos aproveitar o ano de 2021 para acelerar o passo no caminho da maturidade do mercado de gás. Isso passa necessariamente pela aprovação da Nova Lei do Gás (PL 4476/2020) e pela implementação de medidas infralegais para acesso às infraestruturas (transporte, processamento e escoamento). Apenas dessa forma podemos ver o horizonte com projeções mais animadoras para os consumidores industriais de gás natural.

[1] Exceção é o contrato TCQ com a Comgás que é atrelado a uma cesta de óleos combustível.

Adrianno Lorenzon é gerente de Gás Natural da ABRACE